从科技“卡脖子”技术角度看,卫星互联网的迫切程度可能是唯一不亚于光刻机的方向,其在民用领域体现出巨大经济价值,在军用领域则体现出巨大战略价值。我国卫星通信市场规模2023年超800亿元,预计2024-2029年市场规模年均复合增速约为15%,2029年市场规模有望突破2000亿元左右。

此前由于军工订单延期,航天产业链相关个股业绩普遍处于低点,卫星互联网爆发或将成为2025年行业反转的号角。

2025年是中国卫星互联网大年

以低轨卫星互联网为代表的商业航天应用,将在2025年进入爆发阶段。据了解,我国目前规划了三个“万星星座”计划,分别为:

(1)“GW星座”:由中国卫星网络集团有限公司(中国星网)牵头,计划打造一个由1.3万颗卫星组成的中国星链主体。

(2)“G60星链”计划:由上海等长三角9大城市共同打造卫星互联网产业集群,预计到2030年底实现1.5万颗卫星提供多业务融合服务。

(3)Honghu-3(鸿鹄-3):上海蓝箭鸿擎科技有限公司向ITU(国际电信联盟)提交的预发信息(API)文件显示,“鸿鹄-3”星座计划在160个轨道平面上发射共1万颗卫星。

2024年12月16日,我国在文昌航天发射场使用长征五号乙运载火箭/远征二号上面级,成功将卫星互联网中国星网低轨01组卫星发射升空,卫星顺利进入预定轨道,发射任务获得圆满成功,标志着中国星网正式进入批量组网阶段。此外,G60千帆星座极轨01-03组星分别于8月6日、10月15日、12月5日在太原卫星发射中心使用长征六号改运载火箭发射成功,在轨卫星数量已达到54颗。中国星网和G60千帆星座正式揭开大规模卫星组网序幕,在2025年将逐步进入密集发射期。

那么,2025年卫星互联网可能会爆发机会的细分领域有哪些呢?

机会一:低轨卫星手机上网可能会迎来“ChatGPT时刻”

根据中国移动 2024 年 2 月发布的《面向天地一体的卫星互联网创新应用场景白皮书》, 未来卫星互联网将围绕着“1+N+X”的理念逐步蓬勃发展:1)“1”即卫星互联网与地面网络 深度融合形成的天地一体网络;2)“N”即拓展接入天地一体网络的 N 个行业终端与个人 移动终端,促进卫星互联网与行业融合;3)“X”即汇聚多元数据、打通多维技术能力, 延伸服务内容与生态边界,深化卫星互联网与各行各业的融合共建,赋能个人、行业、 社会数智化发展,构筑协同一体的共建共荣卫星互联网生态。

卫星互联网无论从政策还是产业趋势看,都有众多利好。但落实到A股的投资逻辑,仍需等待特定的“ChatGPT时刻”。目前手机直连卫星主要功能仍局限在发短消息等简单功能,如果能在飞机、轮船等场景通过手机直连低轨卫星“刷抖音”,无疑是具有巨大的传播和示范效应的案例。

2024年12月,美国联邦通信委员会(FCC)批准SpaceX公司使用其星链(Starlink)宽带卫星为T - Mobile(美国移动运营商)的客户提供卫星直连手机服务。T-Mobile的这项许可,是卫星运营商与无线运营商之间首个获美国联邦通信委员会批准的、从太空提供补充性蜂窝网络覆盖的合作项目。

华为近期发布的最新折叠屏手机Mate X6,标志着全球首款支持三网卫星通讯——北斗卫星消息、天通卫星通信和低轨卫星互联网的手机问世,其中低轨卫星互联网为华为系列手机终端首次支持,目前系统正在测试中,预计将于2025年下半年开启众测。

从产业链看,主要包括上游卫星制造,中游卫星运营和服务,以及下游地面设备和卫星应用等环节。其中:

卫星制造环节,主要涉及卫星平台和卫星载荷两部分。卫星平台包括: 测控系统、星务系统、热控系统、结构系统、电源系统、姿控系统等组成部分。 卫星载荷包括:①天线分系统,包括T/R 芯片组和天线阵列等;②转发器分系统, 包括星载放大器等。

在卫星运营和服务环节,主要涉及卫星通信运营和卫星测控等。 在地面设备环节,主要包括:①应用网络,包括地面传输网络和数据中心等;②终端设备,包括固定终端和移动终端等;③地面运维系统,包括信通控制、接收系统、 发射系统、天线系统等。 在卫星应用环节,主要涉及卫星物联网、移动业务、中继回传、企业网络、政府应急通信和特种应用,以及机载通信、海事通信、宽带接入、电视广播等领域。

值得注意的是,商业航天对成本、效率要求更高,民营企业机制灵活,可能在本轮商业航天大潮中有更多表现机会。

机会二:T/R芯片上天趋势明确

天线是卫星通信系统核心部分,是决定信号传输质量的关键因素。相控阵天线可以提高信号接收和发射的增益,高效、快速地调整信号覆盖方向,适应动态的通信需求,从而提高通信质量。随着相控阵天线产品更加轻量化、成本进一步降低,其将在卫星通信领域有广阔市场需求。

目前,铖昌科技(001270.SZ)在卫星通信领域具备先发优势,领先市场推出星载和地面用卫星通信T/R芯片全套解决方案,研制的多通道多波束幅相多功能芯片为代表的 T/R芯片,在集成度、功耗、噪声系数等关键性能上具备一定的优势,产品已进入量产阶段并持续交付中,成为公司营业收入主要组成部分之一。公司是少数能够提供完整、先进T/R芯片解决方案及宇航级芯片研发、测试及生产的民营企业。

公司半年报存货科目显示原材料、在产品分别较年初增长26%、41%,反映下游实际需求较为积极,但因部分因素交付确收节奏受到影响。明年来看,星网后续星座增补、特种遥感通信卫星等有望带来批量订货。公司前期拓展的卫星型号数量拓展,多个研制项目陆续量产。

机会三:地面设备招投标初露端倪

卫星互联网地面设备领域有较为清晰的招投标路径,因此可以全面了解该行业公司发展动态。

“G60星链”计划的实施主体上海垣信卫星科技有限公司(以下简称“上海垣信”)在地面站设备等方面已经有多次招标,而上海瀚讯(300762.SZ)已经有多次中标记录,因而公司也成为了星网核心标的之一。

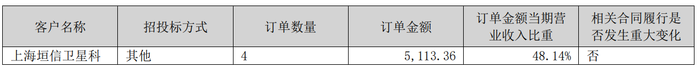

上海瀚讯在2024年半年报中披露,公司已经与上海垣信签订4张订单,合同金额合计为5113万元,订单金额占当期营收比重达到48.14%,商业航天类业务占比在A股中相对较高,也意味着更大的业绩弹性。

根据规划,2024年内垣信卫星将至少完成108颗卫星发射并组网运营,形成初步商业服务能力,并在3年内完成一期1296颗卫星部署。上海瀚讯深度参与千帆星座建设,截至2024年6月底,公司是G60星座通信分系统承研单位,负责该星座通信分系统的保障与支撑,研制并供给相关卫星通信载荷、卫星通信终端等关键通信设备。

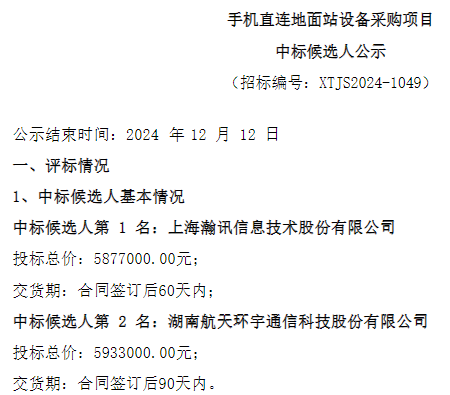

上海垣信的手机直连地面站设备采购项目中,还出现了另一家上市公司航天环宇(688523.SH)的身影,不过这家公司是中标候选人第二名。航天环宇的业务与上海瀚讯有部分重合,虽然收入和净利润都优于上海瀚讯,但市值更小。

2024年前三季度,上海瀚讯和航天环宇的营收分别为1.76亿元和2.75亿元,市值分别为148.1亿元和75.4亿元。之所以出现这种“反差”,与两者研发投入力度有关,两者2024年前三季度研发为1.6亿元和4064.8万元,相差近三倍。卫星互联网目前还处于起步阶段,因此研发投入力度和实际中标份额是资本市场更加看重的角度。