财达证券董监高完成换届 新舵主能否改善风险控制问题与过山车式业绩?

出品:新浪财经上市公司研究院

作者:光心

12月21日,财达证券发布公告,宣布董事会、监事会换届完成,并聘任高级管理人员、证券事务代表。

具体来看,换届完成后由张明担任董事长与总经理,刘丽为合规负责人、首席风险官,张磊为董事会秘书。郭爱文、唐建军、赵景亮、桂洋洋、胡恒松、康云龙为副总经理,其中唐建军兼任财务负责人。谢井民为首席信息官。赵霞为证券事务代表。

其中值得注意的是,张明先生出现两职合一的情况,且刘丽女士今年7月刚从张明先生手中接过合规负责人职务,管理结构显现出现集中化、专门化的趋势。

近年来,财达证券管理费用持续攀升,而营收与净利润增长却相对疲软,且多次受到证监会处罚。

公司新掌门人能否扭转局面,还需时间观察。

管理费用激进增长 2年内多起员工违规炒股事件

据公司财报显示,2020年-2023年,财达证券的管理费用由8.12亿元增长至14.99亿元,复合增长率高达22.7%。其中,2021年和2023年公司管理费用增长最为激进,增速分别达到35.3%和34.4%,财报中给出的说明分别是“职工费用增加 2.53 亿元”和“职工费用及宣传广告费用增加”。

一方面,公司董监高薪酬在逐年增加。2021-2023年,公司董事、监事和高级管理人员从公司获得的税前报酬总额分别为1473.36万元、1689.64万元、1856.67万元。

另一方面,公司职工人数不断增加。2021-2023年,公司在职员工人数由2213人提升至2555人,同时人均薪酬由40.98万元提升至43.30万元。在增加的人员结构中,合规、风控与稽核人员增长56人,增幅高达55%。

虽然公司在积极加大风控合规投入,近年却仍然问题频出。

今年11月18日,天津证监局发布《关于对财达证券股份有限公司天津狮子林大街证券营业部采取出具警示函措施的决定》,文件中指出营业部存在合规管理不到位的问题:

一是个别员工在从业期间借用他人证券账户买卖股票,营业部未将其实际使用的手机号纳入监测,未充分防范其利用职务便利从事违法违规行为;二是存在向合格投资者之外的个人募集资金并为投资者提供多人拼凑等满足合格投资者要求的便利的情况。

根据相关规定,天津证监局决定对财达证券天津狮子林大街证券营业部采取出具警示函的监督管理措施,并记入证券期货市场诚信档案。

这已经是财达证券近2年来的至少第4起从业人员违规买卖股票事件。

2022年12月,财达证券股份有限公司保定莲池北大街营业部因“营业部个别从业人员长期违规买卖股票,且未能及时发现并有效防范上述行为,合规自查报告与实际情况严重不符”,被河北证监局出具警示函。

2023年4月,时任财达证券黑龙江分公司总经理的季某因使用配偶证券账户持有买卖股票,被依法处理非法持有的股票和其他具有股权性质的证券,并处以5万元罚款。

2023年12月,财达证券石家庄槐北路证券营业部客户经理孙某因使用亲属证券账户持有、买卖股票,被依法处理非法持有的股票,并处以3万元的罚款。

营业收入“看天吃饭” 业绩坐上过山车

除合规问题之外,财达证券的业绩表现也差强人意。

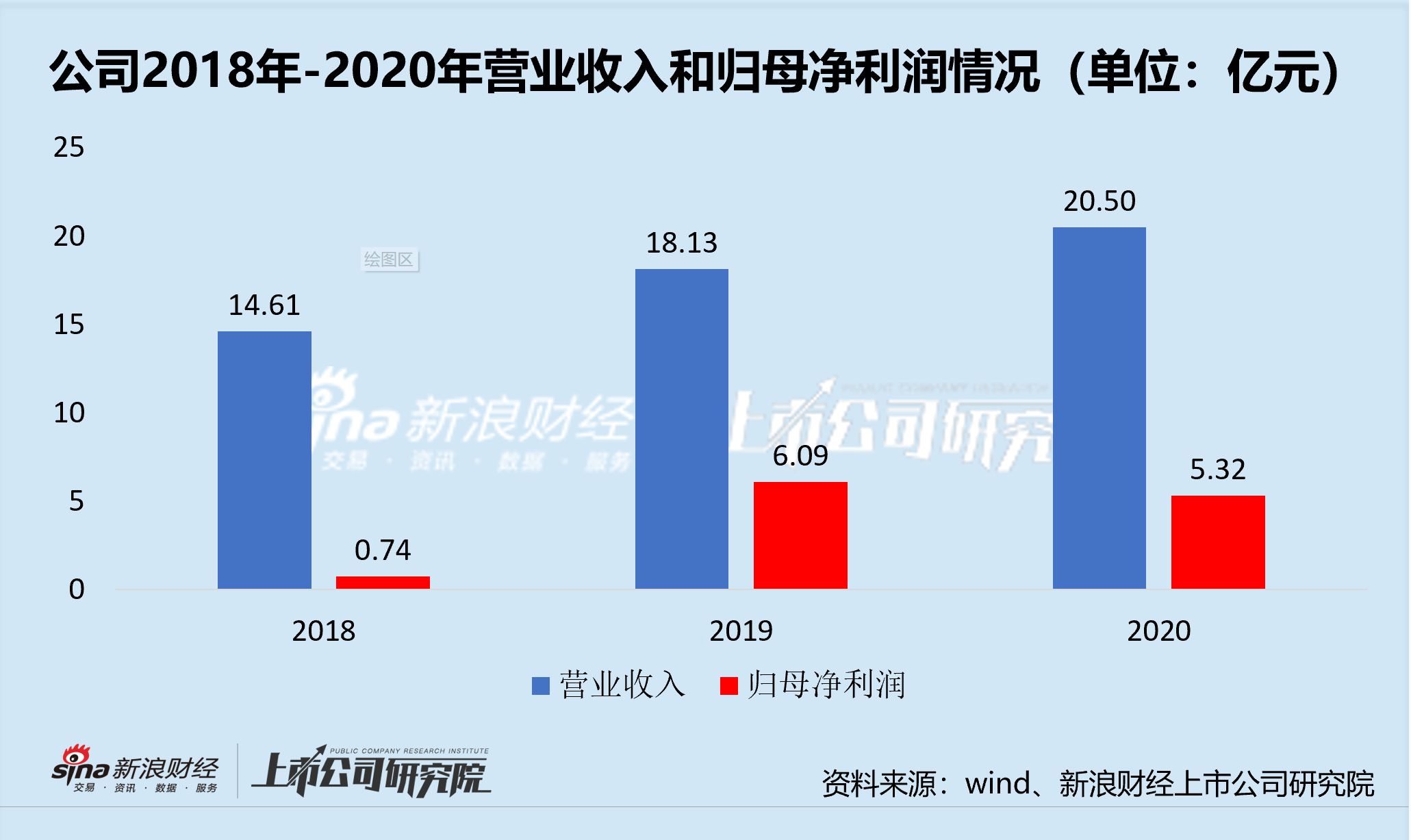

2018-2020年,公司营业收入分别为14.61亿元、18.13亿元、20.50亿元,而归母净利润则分别是0.74亿元、6.09亿元、5.32亿元。其归母净利润波动明显,且与公司营收变动不相一致。特别是2019年公司营收仅增长24.14%的情况下,归母净利润却暴涨727.32%。

公司早年业绩的剧烈波动主要是受到信用减值损失和资产减值损失的影响。2018-2020年,该科目分别为4.33亿元、-1.15亿元、3.37亿元。据公司财报说明,2019年信用减值损失转负,主要是当年市场上涨,公司信用业务担保物价值回升,同时部分原计提减值准备的股票质押客户向公司补充担保物,原于2018 年底计提的减值准备于 2019 年度转回。而2020年该因素迅速变化,当年公司个别股票质押客户自身原因并叠加新冠疫情影响出现违约,信用担保物价值下跌,造成大额信用减值损失。

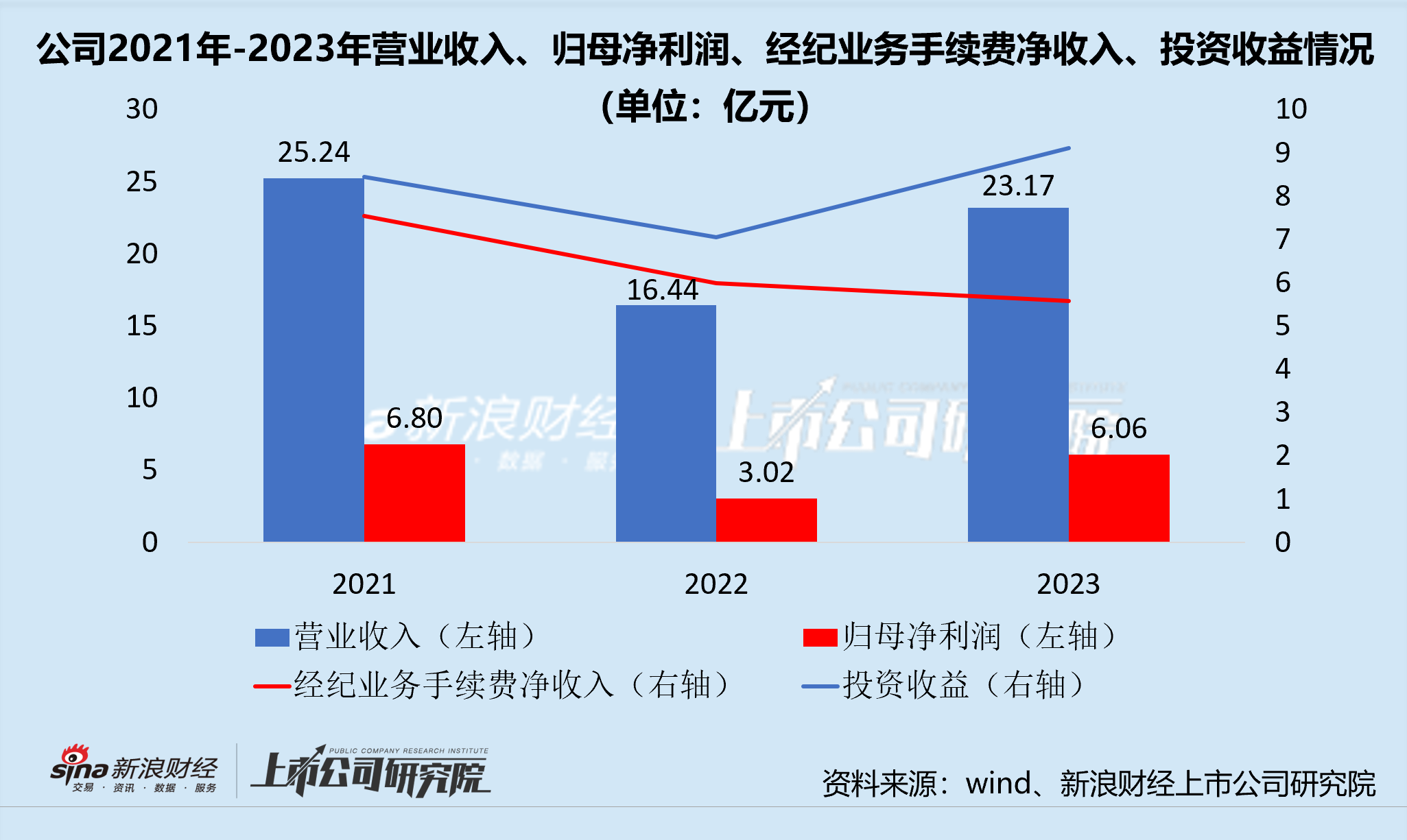

而近年来,随着财达证券持续进行业务调整,公司股质余额已由2018年的74.60亿元压降至2023年的9.40亿元,信用减值损失也趋于稳定。同时,公司自营业务快速扩张,已经赶超经纪业务,截至2023年,公司经纪业务手续费净收入和投资收益占公司总营收的比例分别为24.10%和39.30%,二者合计占比超60%。

而经纪业务和自营业务的业绩表现非常依赖市场行情,使得公司业绩“忽高忽低”的情况并未得到太大改善。2021-2023年,公司营业收入分别为25.24亿元、16.44亿元、23.17亿元,归母净利润分别为6.80亿元、3.02亿元、6.06亿元。与此同时,同期公司经纪业务手续费净收入和投资收益也走出“V”字型业绩。

值得关注的是,公司投行业务与资管业务也在稳步成长。近三年又三个季度,公司投资银行业务手续费净收入分别增长1.58%、14.12%、-3.77%、13.98%,资产管理业务手续费净收入分别增长37.43%、24.13%、147.49%、173.25%。长期稳健的发展,使其体量也已能“独当一面”。截至2024年前三季度,公司投资银行业务手续费净收入和资产管理业务手续费净收入分别达到2.38亿元和2.19亿元,占总营收比例分别达到13.97%和12.83%,合计比例超25%。

财达证券正处于从波动逻辑走向成长逻辑的关键期,新一届董监高能否执好牛耳,改善公司管理和业绩,实现从“看天吃饭”到“人定胜天”的转型,让我们拭目以待。