头部公募或连续六年锁定QDII冠军 海外业务进入收获期

证券时报记者 安仲文

与A股主题基金冠军频频被中小公募霸屏不同,超大型头部公募已连续六年锁定QDII类产品“冠军”。

强劲的资金实力以及不用过于担心投入产出比,正使得头部公募在QDII业务上获得越来越多的竞争优势。相比之下,对于中小公募而言,投入大、产出小、收获期滞后的QDII业务明显优先级不足,这也使得中小公募在海外业务布局上相对保守。

随着越来越多的头部公募QDII产品规模攀升,海外业务已开始盈利。从产品管理费变化上看,不少头部公募已从长期投入阶段转入收获阶段。

头部公募QDII业绩优势明显

尽管中小基金公司早已入局公募QDII业务,但在产品业绩比拼上却落后不少。

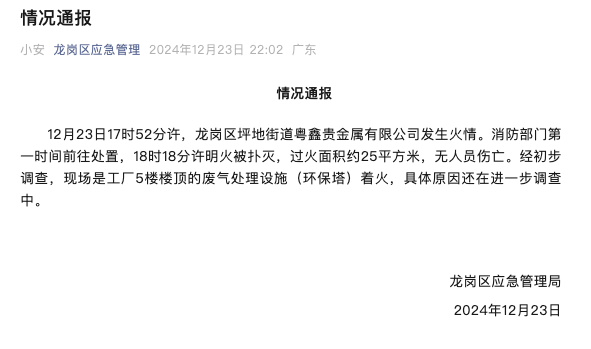

据Wind数据,2024年虽然还有七个交易日,但头部公募基本上已锁定2024年度的QDII产品冠军。目前,南方基金旗下南方中国新兴经济QDII年内收益率已达51.92%,华宝基金旗下华宝纳斯达克精选基金QDII排名第二,年内收益率为38.71%。超过13个百分点的业绩差距,意味着南方中国新兴经济QDII大概率将获得年度QDII基金收益冠军。

值得一提的是,当前公募QDII前10强产品中,几乎清一色来自南方、易方达、华夏、富国等资管规模超万亿元的头部基金公司。其中,富国全球消费QDII年内收益率达37.8%,易方达全球成长QDII年内收益率达37.17%,华夏全球科技先锋QDII年内收益为36.57%。

而业绩倒数、亏损较多的QDII基金,则主要来自中小基金公司,这或许表明公募QDII产品业绩的分化在一定程度上与公司实力有很大关系。

海外市场投入大

需要多年积累

头部公募在海外市场业务上的业绩主导优势,相当程度上来自于资源投入与先发优势。

头部公募率先获批进入海外市场QDII业务已久,尽管早期产品清一色出现业绩损失,但也为头部公募积累了宝贵的操作经验。虽然中小公募后续也逐步开展QDII业务,但相对于头部公募而言,在海外QDII业务上不仅面临着经验不足的问题,在人才配置、研究资源投入上也存在不足之处。

比如,在过去六年时间,南方基金旗下的QDII基金有可能两次获得年度冠军,除了今年由王士聪、黄亮共同管理的南方中国新兴经济QDII外,2020年同样由上述两人管理的南方香港成长基金以101.67%的收益获得当年QDII基金冠军,这种业绩优势很大程度上来自于南方基金对海外市场、国际业务上的强力投入。据悉,南方基金早已在海外业务上建立了跨市场、跨资产类别、多层次的境外产品架构,积累了丰富的境外产品开发、分销、管理与投资经验,拥有充足的海外业务投研人员。显而易见,资源的大力投入需要大量资金和人才配置。

相比之下,一些中小基金公司在海外市场的投入则比较谨慎。“我们公司国际业务部人手不多,主要是这块业务的规模贡献不大,总体上没有特别大的投入。”深圳一家公募基金国际业务部负责人表示,中小公募的海外业务是有和无的问题,而不是强和弱的问题,总体上二三线的公募在这块业务上不会有特别多的投入。

由于QDII业务总体上对公募基金的贡献率不高,产品规模也普遍偏小,因此在QDII业务上进行资源倾斜和人才配置,从短期来看基本上属于投入大、产出小,这就使得这块业务对急需在市场中提高生存能力的中小公募而言吸引力不大。因此,在资源投入的优先级上,中小公募基本都是放在A股基金。

QDII业务迈入收获期

值得一提的是,头部公募在海外业务上的布局,已开始逐步从投入期走向收获期,此前管理费无法覆盖QDII产品运作的尴尬局面基本没有了。

证券时报记者注意到,获得2023年度全市场、公募QDII双料总冠军的广发全球精选QDII,截至目前的总规模已逼近90亿元,该基金今年同样表现不俗,年内收益率超过27%,排名QDII产品业绩前列,产品规模有望进一步增加,而规模的增长也意味着收入会增加。

根据基金公司披露的定期报告,仅在今年上半年,广发全球精选QDII当期的管理费收入即从去年同期的2258万元跃升到今年的6000万元,这意味着该QDII基金全年管理费收入或将突破1亿元。

目前,年内收益率最高QDII基金经理王士聪管理的一只产品的规模、管理费的变化,也反映出头部公募海外业务逐步迎来收获。王士聪2020年管理的南方香港成长QDII基金最低规模不足1亿元,2020年上半年当期的管理费收入仅有约100万元,这意味着扣除支持产品运作所必须的各项投研、营销费用,该基金几乎没有给基金公司贡献利润。但在四年后的当下,南方香港成长QDII基金仅在今年上半年的管理费收入,就已增长到1300万元,这也意味着QDII产品给基金公司带来了真金白银的贡献。